Výpočet úrokov z vkladu – výpočet výnosu, porovnanie

V prípade, že má človek k dispozícii voľné peniaze alebo inak povedané, peniaze navyše, je dobré uvažovať o nejakom type sporenia. Malo by ísť o peniaze, ktoré daná osoba neplánuje najbližšie mesiace použiť. Ako vypočítať 2% z dane?

V takomto prípade banky ponúkajú rôzne vkladové produkty, pomocou ktorých sa časom peniaze zhodnocujú, resp. úročia. Okrem klasických sporiacich účtov alebo vkladných knižiek je veľmi populárnou možnosťou termínovaný vklad, ktorého úroková sadzba je často výhodnejšia oproti iným sporeniam.

KĽÚČOVÉ INFORMÁCIE ČLÁNKU

Termínovaný vklad je finančný produkt, ktorý možno označiť ako jednoduchý spôsob zhodnocovania voľných peňazí.

Na rozdiel od sporiaceho účtu je úroková sadzba na termínovanom vklade pevne stanovená na celé obdobie, čo znamená, že človek presne vie, koľko úrokov získa v priebehu stanoveného obdobia.

Základným a najdôležitejším kritériom pri výbere najvýhodnejšieho termínovaného vkladu je pochopiteľne výška ponúkaného úroku.

Ak niekto nevie, ako vypočítať 2% z dane, je to relatívne jednoduché a potrebuje k tomu len jednu hodnotu – výšku zaplatenej dane.

Investičná kalkulačka je dobrým nástrojom, ktorý človeku pomôže odhadnúť, ako by sa mohli jeho peniaze zhodnotiť v priebehu času, ak by ich investoval.

Výpočet úrokov z vkladu – kalkulačka sporenia

Výpočet úrokov z vkladu je možné spraviť vo veľa prípadoch priamo na webových stránkach inštitúcií. Tie často ponúkajú online kalkulačky sporenia, na základe ktorých si možno ľahko vypočítať a porovnať výšku úroku.

Online kalkulačku na výpočet úrokov možno nájsť aj na rôznych finančných fórach, pričom pracujú na podobnom princípe ako tie na stránkach bánk. Pri zisťovaní úrokov v prípade jednorazového vkladu je potrebné zadať tieto údaje:

- výšku terminovaného vkladu

- dobu viazanosti

- úrokovú sadzbu

Na základe týchto údajom je potom možné pomocou online kalkulačky vypočítať, aký veľký úrok klient obdrží po uplynutí lehoty vkladu a následne tak možno termínované vklady porovnať.

Je však dôležité uvedomiť si, že výpočet úrokov z vkladu má len informatívny charakter a konkrétne podmienky si už žiadateľ dojedná priamo s bankou.

Kalkulačka úrokov z omeškania naopak potrebná nebude. Držitelia termínovaných vkladov sa nemusia báť žiadnych úrokov z omeškania, ako napríklad pri úveroch. Pri vkladových produktoch nič také nehrozí.

Termínované vklady

Termínovaný vklad je finančný produkt, ktorý možno označiť ako jednoduchý spôsob zhodnocovania voľných peňazí. Inak povedané, pokiaľ chce človek voľné peniaze úročiť, práve termínovaný vklad je vhodná voľba.

Funguje ako bankový účet, na ktorý si klient odkladá peniaze, ktoré sa mu úročia vyššou úrokovou sadzbou v porovnaní s bežným účtom alebo vkladnou knižkou. Vklad na takýto bežný účet môže prebehnúť jednorazovo pri zakladaní alebo v pravidelných intervaloch.

Pri termínovanom vklade sú peniaze na účte viazané na určitý čas (termín).

Táto doba sa určuje pri jeho zakladaní.

Môže ísť o mesiace či roky, záleží od ponuky banky a rozhodnutia klienta.

Po uplynutí tejto lehoty si je možné peniaze aj s úrokmi vybrať alebo termínovaný vklad opäť obnoviť na to isté obdobie, čím majiteľ získa na základe zloženého úročenia dlhodobo viac úrokov.

Ide o bezpečný a istý spôsob sporenia peňazí, pretože ponúka možnosť vyšších výnosov ako tradičný sporiaci účet. Za bezpečný ho možno označiť aj preto, lebo financie uložené na termínovanom vklade sú chránené systémom ochrany vkladov, a to až do výšky 100 000 €.

V prípade, že by banka skrachovala, je Fond ochrany vkladov povinný v zmysle zákona peniaze vrátane úrokov poškodenému vyplatiť do 20 pracovných dní.

Úroková sadzba

Peniaze na termínovanom vklade sa zhodnocujú pomocou úrokovej sadzby. Ako už bolo spomenuté, ide spravidla o vyššiu sadzbu ako pri bežných účtoch. Hlavnou výhodou termínovaného vkladu je, že ponúka garantovanú mieru výnosu.

- Na rozdiel od sporiaceho účtu je úroková sadzba na termínovanom vklade pevne stanovená na celé obdobie, čo znamená, že človek presne vie, koľko úrokov získa v priebehu stanoveného obdobia.

- Na konci dohodnutej lehoty budú peniaze klientovi vyplatené spolu so získanými úrokmi.

Úročenie termínovaného vkladu sa odvíja predovšetkým od výšky vloženej sumy a doby viazanosti. Čím je vyšší vklad a dlhšia doba viazanosti, tým vyššie bude aj úročenie vkladu.

Najvýhodnejší termínovaný vklad – úroky v bankách

Ako vybrať ten najvýhodnejší termínovaný vklad? Základným a najdôležitejším kritériom je pochopiteľne výška ponúkaného úroku.

Pri výbere najvýhodnejšieho termínovaného vkladu však treba zvážiť aj iné podmienky, ako napríklad prístup k peniazom počas trvania viazanosti. Je dobré zistiť či a za akých podmienok je možné predčasný výber uskutočniť, a tiež aké sankcie z toho vyplývajú.

Overiť a porovnať si možno aj poplatky spojené s termínovaným vkladom. Tie môžu byť napríklad vo forme paušálneho poplatku či percenta z vkladanej sumy. V neposlednom rade je dôležitá aj dĺžka lehoty, po uplynutí ktorej možno na peniaze siahnuť.

Termínované vklady – porovnanie

Termínované vklady možno označiť za jeden z najobľúbenejších, ak nie najobľúbenejší vkladový produkt. Pochopiteľne ho teda ponúka spravidla každá banka. Podmienky ako výška úroku, doba viazanosti či možnosť predčasného výberu sa líšia v závislosti od ponuky.

Vo všeobecnosti možno povedať, že výška vkladu sa zvyčajne pohybuje v rozpätí od 99 až 500 € a dobu viazanosti si vyberá klient na základe ponuky banky. Ide rádovo o mesiace a roky, no v niektorých prípadoch to môže byť aj kratšia doba.

Túto možnosť ponúka napríklad UniCredit Bank. Úroky v bankách sa následne odvíjajú od doby viazanosti a výšky vkladu.

Čo sa porovnáva pri termínovaných vkladoch?

| Úroková sadzba | Toto je najdôležitejší faktor pri porovnávaní termínovaných vkladov. Vyššia úroková sadzba znamená vyšší zisk. |

| Doba viazanosti | Čím dlhšia doba viazanosti, tým vyššia býva úroková sadzba. Treba zvážiť, na aké obdobie chce človek peniaze „zamraziť“. |

| Minimálna výška vkladu | Niektoré banky majú stanovený minimálny obnos, ktorý môžete na termínovaný vklad vložiť. |

| Mena | Väčšina bánk ponúka termínované vklady v EURÁCH, no niektoré umožňujú aj iné meny. |

| Poplatky | Je potrebné sa informovať, či sú so zriadením alebo vedením vkladu spojené nejaké poplatky. Poplatky za vybavenie a samotné vedenie sú takmer vždy nulové. |

| Možnosť predčasného výberu | Treba zistiť, aké podmienky platia pri predčasnom výbere. Zvyčajne sa viažu sankcie vo forme straty úrokov. Pri predčasnom výbere si väčšina inštitúcií účtuje poplatky v zmysle sadzobníka. |

| Ďalšie výhody | Niektoré banky ponúkajú ďalšie výhody, ako napríklad zvýšený úrok pre verných klientov alebo možnosť automatického predĺženia vkladu. |

Výber termínovaného vkladu by mal byť súčasťou dlhodobej finančnej stratégie. Dôkladným porovnaním ponúk rôznych bánk môže človek nájsť ten najvýhodnejší produkt, ktorý mu pomôže zhodnotiť jeho úspory.

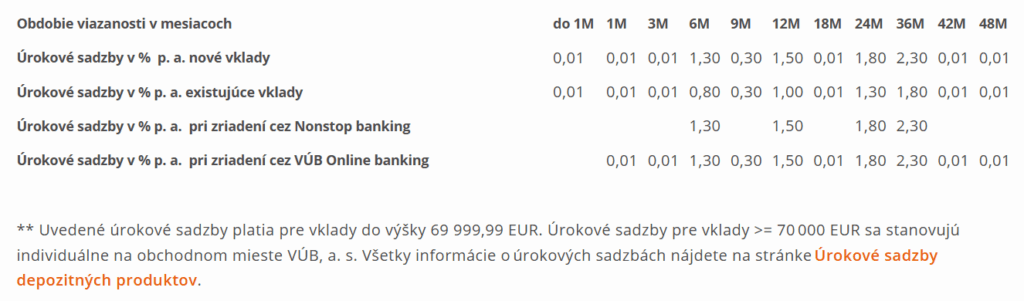

VÚB termínovaný vklad – úroky

Termínovaný vklad od Všeobecnej úverovej banky prináša popri dobrom úroku aj možnosť predčasného výberu. Banka ponúka tiež možnosť vkladu v štyroch menách. Okrem EUR je možné vložiť tiež CZK, GBP, USD.

Minimálny vklad je 99 € a doba viazanosti je voliteľná na 1, 3, 6, 9, 12, 18, 24, 36, 42 a 48 mesiacov. Úroková sadzba je rovnaká počas celej doby vkladu a závisí od výšky vkladu a tiež od obdobia, počas ktorého sú peniaze uložené.

Na peniaze možno siahnuť aj predčasne, no banka si účtuje sankčné poplatky. Viac o poplatkoch možno nájsť priamo na stránke banky. Okrem predčasného výberu je možné k termínovému vkladu peniaze aj prikladať. Aké sú úroky pri VÚB termínovanom vklade?

Prehľad úrokových sadzieb pre termínované vklady **

Treba upozorniť na to, že úroky pri VÚB termínovanom vklade sa môžu meniť, preto je vhodné overiť si aktuálne podmienky priamo na oficiálnej webovej stránke VÚB banky alebo kontaktovať ich zákaznícku podporu.

ČSOB termínovaný vklad

Termínovaný vklad s garanciou úrokovej sadzby počas celej lehoty viazanosti vkladu ponúka aj ČSOB banka. Zriadenie a vedenie vkladu je bezplatné.

Minimálny vklad je 500 €, pričom dobu viazanosti si je možné zvoliť na 1, 3, 6, 12, 24 a 36 mesiacov. Úroková sadzba závisí od veľkosti vkladu a doby viazanosti, no môže byť najviac do 3,0 % p.a.

Úroky sú počítané denne a vyplácané v deň splatnosti vkladu. Pri vkladoch s dobou viazanosti viac ako 1 rok sú úroky vyplácané každý rok. Informatívnu ponuku termínovaného vkladu či sporiaceho účtu je možné vypočítať pomocou kalkulačky sporenia priamo na stránke banky.

Tatra banka termínovaný vklad

Výhodnejšie zhodnotenie voľných zdrojov v podobne termínovaného vkladu ponúka aj Tatra banka. Rovnaká úroková sadzba počas viazanosti vkladu je aj v tomto prípade garantovaná. Vklad je možné vykonať až v piatich menách (EUR, USD, CHF, GBP alebo CZK).

Doba viazanosti môže byť na 1, 3, 6, 12, 24 alebo 36 mesiacov, pričom výšku minimálneho vkladu banka neuvádza. Termínovaný vklad v Tatra banke je možné vybaviť aj online a spôsob výplaty úrokov prebieha bezhotovostne na bežný účet v Tatra banke alebo pripísaním k vkladu na Termínovanom účte.

Slovenská sporiteľňa termínovaný vklad

Aj v Slovenskej sporiteľni si možno zriadiť vkladový účet s termínovaným vkladom, a to

s úrokom až 2 % ročne. Založenie je možné online pomocou aplikácie George a za zriadenie ani vedenie klient neplatí žiadne poplatky.

Minimálny vklad je 500 €, pričom ho je možné uskutočniť v štyroch rôznych menách (EUR, USD, CZK, GBP).

Doba viazanosti je pri vklade v EURÁCH 1, 12 alebo 36 mesiacov. Pri vklade v inej mene je to 1 alebo 12 mesiacov. V prípade potreby je možné peniaze vybrať aj pred dohodnutým termínom viazanosti.

UniCredit Bank termínovaný vklad

Termínovaný vklad v EURÁCH a vybraných cudzích menách v UniCredit banke je tiež možné zriadiť úplne bez poplatku. Neplatí sa ani za vedenie. Opäť je garantovaná úroková sadzba počas celej lehoty viazanosti vkladu.

Minimálny vklad je 350 € a doba viazanosti môže byť na 7 dní, 14 dní a 1, 3, 6, 12 mesiacov (prípadne iné napr. v rámci kampaní). Výška úrokovej sadzby potom závisí od dĺžky viazanosti vkladu, druhu meny a tiež výšky vkladu.

Možnosť predčasného výberu vkladu a predčasného uzatvorenia účtu UniCredit ponúka, no tieto kroky sú spoplatnené v zmysle cenníka banky.

Prima banka termínovaný vklad

V neposlednom rade možno ešte spomenúť aj termínovaný vklad od Prima banky. Ten prichádza s možnosťou viazanosti na 12, 24, 36, 48 alebo 60 mesiacov a minimálnym vkladom 500 €. Na výpočet úroku slúži online kalkulačka sporenia.

Predčasný výber je možný, avšak aj v tomto prípade si banka v zmysle sadzobníka účtuje poplatok, resp. sankcie. Termínovaný vklad si je možné zriadiť aj online prostredníctvom aplikácie. Založenie a vedenie je aj v Prima banke bezplatné.

| Inštitúcia | Výška minimálneho vkladu (€) | Doba viazanosti v mesiacoch | Poplatok za zriadenie a vedenie TV |

| VÚB | 99 | 1, 3, 6, 9, 12, 18, 24, 36, 42 a 48 | bez poplatku |

| ČSOB | 500 | 1, 3, 6, 12, 24 a 36 | bez poplatku |

| Tatra banka | – | 1, 3, 6, 12, 24 a 36 | bez poplatku |

| SLSP | 500 | 1, 12 a 36 | bez poplatku |

| UniCredit Bank | 350 | 1,3,6 a 12 | bez poplatku |

| Prima banka | 500 | 12, 24, 36, 48 a 60 | bez poplatku |

Termínované vklady sú skvelou voľbou pre tých, ktorí hľadajú dlhodobú investíciu s nízkym rizikom, ktorá môže ponúknuť vyššiu mieru výnosu ako bežný sporiaci účet.

Sú tiež skvelým spôsobom, ako si zabezpečiť dostupnosť finančných prostriedkov v budúcnosti, keďže k peniazom je často zložité získať prístup až do konca lehoty.

Okrem zdanenia cenných papierov nesmú investori zabúdať ani na to, že úroky z vkladov taktiež podliehajú zdaneniu. Najčastejšie sa avšak zdaňujú zrážkou, a tak nie je nutné výnosy uvádzať v daňovom priznaní.

Je však dôležité poznamenať, že výnosy z termínovaných vkladov nemusia držať krok s mierou inflácie. Preto je dôležité pri výbere termínovaného vkladu zvážiť aj tento faktor, keďže ovplyvní reálny výnos investície.

Okrem toho je tiež dôležité mať na pamäti, že za predčasný výber sa zvyčajne ukladá pokuta, preto by sa investori mali pred investovaním uistiť, či im vyhovuje termín vkladu.

Ako vypočítať 2% z dane?

Ak niekto nevie, ako vypočítať 2% z dane, je to relatívne jednoduché. Je k tomu potrebná len jedna hodnota – výška zaplatenej dane.

Postup, ako vypočítať 2% z dane:

- Získanie potvrdenia o zaplatení dane – toto potvrdenie by človeku mal vydať zamestnávateľ po skončení roka. Na ňom je presná suma dane, ktorú dotyčný zaplatil za predchádzajúci rok.

- Vypočítanie 2% – treba zobrať sumu zaplatenej dane a vynásobiť ju číslom 0,02. Príklad: Ak niekto zaplatil 2 000 € na dani, vypočíta sa to 2 000 € * 0,02 = 40 €. To znamená, že človek môže poukázať 40 € na podporu jeho vybranej organizácie.

- Zaokrúhlenie – výsledná suma sa zaokrúhli na dve desatinné miesta.

Príklad výpočtu:

- Zaplatená daň: 1 567 €

- Výpočet 2%: 1 567 € * 0,02 = 31,34 €

- Zaokrúhlenie: 31,34 € sa zaokrúhli na 31,30 €

Na čo slúžia 2% z dane? Týmto spôsobom sa môžu podporiť neziskové organizácie, ktoré sa venujú rôznym oblastiam – od vzdelávania a kultúry až po ochranu životného prostredia. Je to jednoduchý spôsob, ako prispieť k lepšej spoločnosti.

Úroková kalkulačka

Úroková kalkulačka je online nástroj, ktorý umožňuje rýchlo a jednoducho vypočítať, koľko peňazí človek zarobí alebo zaplatí na úrokoch pri rôznych finančných produktoch.

Je to užitočný nástroj pre každého, kto chce lepšie pochopiť, ako fungujú úroky a ako ich človek môže využiť v jeho prospech.

Aké údaje sú potrebné na použitie úrokovej kalkulačky?

| Výška vkladu alebo úveru | Základná suma, s ktorou človek pracuje. |

| Úroková sadzba | Percentuálny podiel, ktorý sa pripočíta k peniazom alebo sa pripočíta k pôžičke jednotlivca. |

| Doba splácania alebo investovania | Dĺžka obdobia, na ktoré sa úroky počítajú. |

| Frekvencia úrokovania | Ako často sa úroky pripisujú (ročne, mesačne, denne). |

Úroková kalkulačka využíva matematické vzorce na výpočet úrokov. Človek zadá potrebné údaje a kalkulačka automaticky vypočíta výslednú sumu, ktorá sa získa alebo zaplatí.

Investičná kalkulačka

Investičná kalkulačka pomôže človeku odhadnúť, ako by sa mohli jeho peniaze zhodnotiť v priebehu času, ak by ich investoval.

Je to akýsi finančný simulátor, ktorý na základe zadaných údajov poskytne približnú predstavu o budúcich finančných možnostiach.

Aké údaje sú potrebné na použitie investičnej kalkulačky?

- Výška počiatočnej investície: Koľko peňazí chce človek investovať na začiatku.

- Pravidelné vklady: Ak plánuje pravidelne pridávať ďalšie peniaze.

- Očakávané ročné zhodnotenie: Predpokladaný výnos z počiatočnej investície.

- Doba investovania: Koľko rokov chce človek investovať.

- Poplatky: Aké poplatky sú spojené s daným investičným produktom.

Investičné kalkulačky je možné nájsť celkom jednoducho na internete, keďže väčšina bánk ponúka klientom investičné kalkulačky na ich webových stránkach.

Ďalšie možnosti investovania

Investovať sa dá aj do finančných nástrojov, ako sú akcie, ETF, CFD, kryptomeny a ďalšie. Ponúkajú ich online investičné platformy, ktoré fungujú ako sprostredkovatelia. Na Slovensku sú dostupné napr. spoločnosti XTB, Portu, eToro, Fondee a ďalšie.

Brokeri – ako kúpiť akcie a ETF

Na nákup akcií a ETF sú dostupné rôzne investičné možnosti. Jedným zo správnych riešení je dlhodobé a pasívne investovanie, ktoré je najlacnejšie. Možno tak urobiť prostredníctvom brokerov alebo roboadvisorov dostupných na slovenskom trhu.

XTB

Broker XTB ponúka široké možnosti investovania pre rôzne typy investorov. Celá platforma je dostupná aj v slovenskom jazyku pre tých, ktorým robí problém angličtina.

Na investovanie je na platforme XTB možné využiť široké spektrum investičných nástrojov od akcií a komodít až po ETF. Na výber je viac než 6 000 finančných inštrumentov.

Spoločnosť má veľmi nízke poplatky. V prípade platby kartou má poplatok 0,70 %. Vklad prevodom či PayPal je zadarmo. U XTB sa dá vytvoriť investičná ETF stratégia. Investor si sám rozloží portfólio a posielaná mesačná čiastka peňazí sa zainvestuje sama podľa vlastného rozloženia portfólia.

Na vyskúšanie si platformy je dostupný aj demo účet, kde si každý investor môže s virtuálnymi peniazmi vyskúšať obchodovanie s čímkoľvek bez rizika straty peňazí.

Okrem iného XTB aktívne spravuje úroky z hotovostných zostatkov na obchodných účtoch svojich klientov. Tieto úroky predstavujú príjmy, ktoré automaticky podliehajú daňovým povinnostiam.

Jedinečnou novinkou je automatické investovanie na XTB, ktoré predstavuje jedinečnú funkciu dostupnú v rámci investičných plánov spoločnosti XTB, ktorá investorom umožňuje efektívne spravovať svoje portfólio a zabezpečiť jeho dlhodobý rast bez potreby častého manuálneho zasahovania.

Obchodovanie a investovanie na platforme XTB je vhodné ako pre začínajúcich, tak aj pre skúsených investorov. So širokou paletou investičných možností si každý vyberie tie najlepšie pre vybudovanie svojho diverzifikovaného portfólia. Ďalšie informácie sú dostupné v recenzii XTB.

Na 69 % účtov investorov dochádza u XTB brokera k finančným stratám pri obchodovaní s finančnými rozdielovými zmluvami.

Portu

Portu je česká investičná platforma, ktorá ponúka svoje služby aj slovenským klientom. Nejde o klasického brokera, ide o tzv. roboadvisora (robo-poradcu). Tento pojem v skratke znamená, že investor nemusí investovať sám. Platforma čiastočne alebo úplne investuje za neho.

Portu poskytuje pre svojich klientov aj pomoc pri daňovom priznaní aj v prípade dividend, čo nie je úplne bežnou praxou. Výhody Portu sú dobré výnosy, transparentné poplatky a iné. Investičná spoločnosť ponúka ročný poplatok len 1 %, pričom sa dá znížiť na 0,6 % pri fixácii na 15 rokov. Iné poplatky účtované nie sú, ani za vklad, konverziu mien či výber.

Pri investovaní cez Portu môžu investori získať aj zľavu, ktorá závisí od fixácie investícií. Investovaním cez robo-poradcu Portu môže každý získať prístup k kvalitným investičným službám s mnohými výhodami. O rôznych produktoch ponúkaných touto platformou je možné si prečítať článok o Portu.

eToro

Na investovanie sa dá použiť aj platforma eToro. Táto platforma funguje od roku 2007, pričom sa dostala takmer na úplný vrchol medzi brokermi.

Aj eToro ponúka možnosť obchodovať s akciami, ETF či komoditami. Okrem toho je táto platforma zaujímavá pre investorov uvažujúcich nad obchodovaním s kryptomenami.

Najmä pre začínajúcich investorov je dobrá možnosť demo účtu, na ktorom si možno vyskúšať obchodovanie s ktorýmikoľvek finančnými nástrojmi a tým spoznať platformu. Platforma eToro má nízke a transparentné poplatky. Výšky poplatkov vždy závisia od konkrétneho aktíva. Užívatelia sa najčastejšie budú stretávať s fixným poplatkom za výber peňazí.

Či už investor preferuje akcie, kryptomeny či ETF fondy, eToro uspokojí mnohé investičné túžby. Pri ceste za výhodným investovaním je eToro vhodným nástrojom a pomocníkom. Viac informácií sa dá nájsť v recenzii eToro.

U 51 % retailových investorov došlo pri obchodovaní CFD u eToro k vzniku straty.

Brokerov a investičných platforiem pôsobí na Slovensku viacero, takže investori si majú z čoho vyberať. Každá platforma je niečím výnimočná, a tak si môže každý zvoliť tú, ktorá mu bude najviac vyhovovať.